پیش نمایشِ،تعدادی از اسلایدهای پاورپوینت

پاورپوینت بسیار زیبا 👌 با موضوعات: فصل چهارم اقتصاد کلان بازار پول و سیاستهای پولی، تابع تقاضای فردی پول، روش تراز سبد دارایی، توزیع احتمال عایدی سرمایه، تقاضای معاملاتی پول، تعداد بهینه معاملات، تقاضای فردی، تقاضای احتیاطی در یک وضعیت نامعین، پول به عنوان کالای مصرفی و کالای مولد

قسمتی از محتوای پاورپوینت تقاضای پول اقتصاد کلان

تقاضای پول در فصل چهارم اقتصاد کلان به عنوان تقاضا برای مانده های حقیقی پول معرفی گردید m=M/Pدر آنجا با روشی نسبتا گذرا و اجمالی بیان کردیم که تقاضای پول را می توان به تقاضای سفته بازی که با نرخ بهره ارتباط معکوس دارد و تقاضای معاملاتی که با درآمد رابطه مستقیم و با نرخ بهره رابطه معکوس دارد تقسیم کرد و این بیان، تابع تقاضای پول مربوط به قسمت دوم کتاب، را به صورت زیر به ما ارائه می کرد:

(۱) M/P=m=m(r,y)≈1(r)+k(y)

که در آن 0 >∂m /∂r و 0 < ∂m /∂yاست

از دهه ۱۹۳۰، اقتصاددانان پایه تئوریک تقاضای پول را در چارچوب چندین خط فکری مختلف ارائه کرده اند. هر کدام از این تئوریها به سؤالی اساسی که در اینجا مطرح می شود، پاسخهای متفاوت می دهند. آن سؤال این است که اگر اوراق قرضه بهره کسب می کنند ولی پولی بهره ای کسب نمی کند، پس چرا باید افراد پول نگه دارند و اساسأ علت نگهداری پول در اقتصاد چیست؟ هر چند روشهایی که بر اساس آنها تئوریهای مختلف به این سؤال پاسخ گفته اند، متفاوت است ولی در مجموع همگی به یک تابع تقاضای پول شبیه آنچه که در معادله (۱) نشان داده شده است، دست یافته اند.

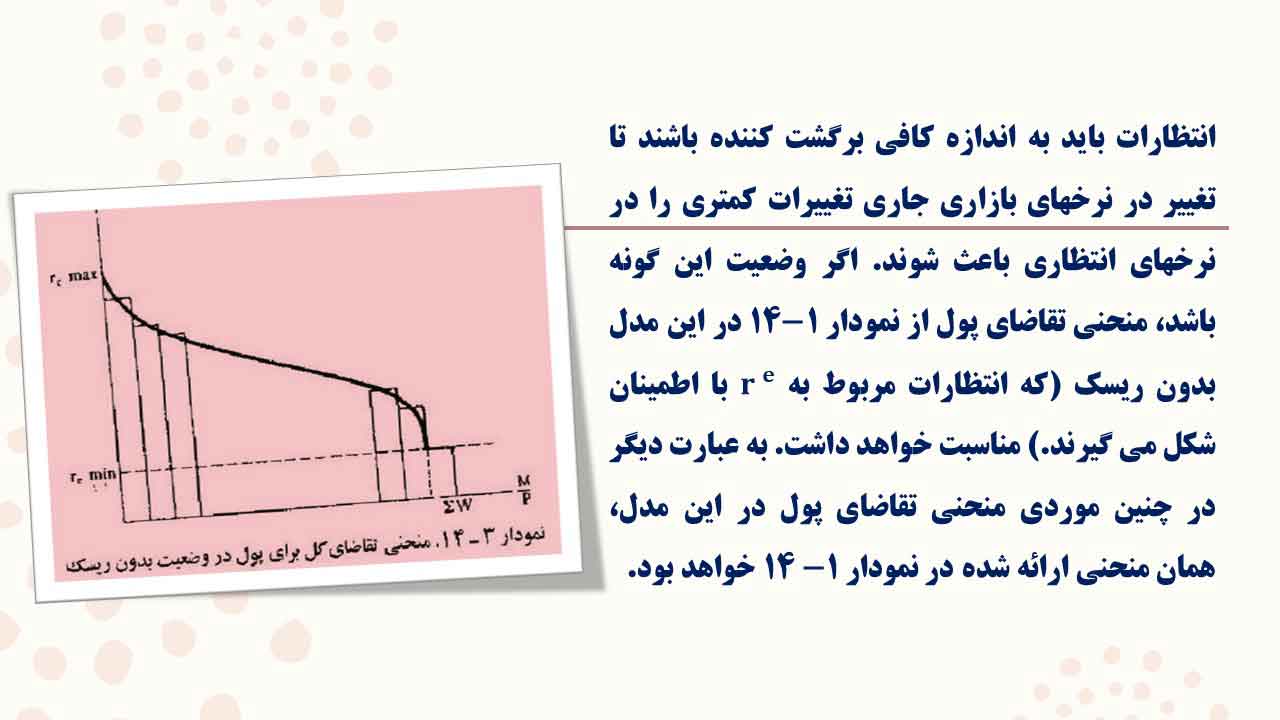

در این فصل، ما چهار دیدگاه و نگرش مهم درباره تقاضای پول را ارائه خواهیم کرد. اولین آنها مدل انتظارات بازگشت کننده است که به کینز نسبت داده می شود و توبین در بحث رجحان نقدینگی آن را توضیح داده است. این مدل اساسا بیانگر این مطلب است که وقتی مردم انتظار داشته باشند قیمت اوراق قرضه کاهش یابد. یعنی وقتی انتظار دارند نرخ بهره افزایش یابد.) و از این رو انتظار داشته باشند که در صورت نگهداری اوراق قرضه ضرر خواهند کرد، اقدام به نگهداری پول نقد می کنند.

و از آنجا که برآوردهای مردم نسبت به اینکه آیا احتمالا نرخهای بهره افزایش خواهد یافت و با کاهش و میزان این افزایش و یا کاهش چقدر است، گسترده، متنوع و نسبتا زیاد است لذا در هر نرخ بهره معین عده ای هستند که انتظار افزایش نرخ بهره را دارند و لذا اقدام به نگهداری پول می کنند.

یکی از ایرادات اساسی این دیدگاه این است که می گوید در هر نرخ بهره معین افراد یا باید تمام داراییهای نقدینه خود را به صورت پول نگهداری کنند یا به صورت اوراق قرضه، نه اینکه مقداری را به صورت پول و مقداری به صورت اوراق قرضه. ولی در واقعیت چنین شیوه ای مصداق ندارد. دومین دیدگاه، مدل رجحان نقدینگی توبین است، وی مسئله را این طور مطرح می کند که وقتی بازدهی بهره اوراق قرضه با ریسک و عدم اطمینان همراه باشد، سرمایه گذار که نگران ریسک و بازده (هر دو) است با اقدام به نگهداری ترکیبی از پول و اوراق قرضه به انتخاب بهینه دست می یابد.

سومین نگرش در مورد تقاضای پول، نگرش موجودی انبار در مورد تقاضای معاملاتی پول است که توسط بامول و توبین ارائه شده است.

آنها بیان می دارند که برای هموار کردن فاصله و شکاف میان جریانهای درآمدی و مخارج، تقاضای معاملاتی برای پول امری ضروری است و همچنین نشان می دهند که هر چه نرخ بهره (یعنی عایدی نگهداری اوراق قرضه به جای پول) بالاتر باشد تقاضا برای مانده های معاملاتی پول کمتر خواهد بود.

در پایان هم نگاهی خواهیم داشت به شکل جدید تئوری مقداری پول که توسط فریدمن ارائه گردیده است.

فریدمن تقاضا برای پول را همانند تقاضا برای یک کالای معمولی، تحلیل کرده و اظهار می دارد که پول را می توان به عنوان یک کالای مولد مواد اولیه و یا کالای سرمایه ای و واسطه ای لحاظ کرد.

یعنی بنگاهها و واحدهای اقتصادی برای بالا بردن کارایی معاملات مالی خود اقدام به نگهداری پول می کنند، و آماده اند بهای این کارایی را بر حسب در آمد بهره فراموش شده پرداخت کنند. (یعنی حاضرند در مقابل کارایی به دست آمده از نگهداری پول، هزينه فرصت و درآمدهای بهره ای صرف نظر شده را پرداخت کنند .)

وی همچنین بیان می دارد که پول را می توان به صورت کالای مصرفی و نیز لحاظ کرد چون پول همانند کالا دارای مطلوبیت است. یعنی پول مطلوبیت هموار کردن فاصله زمانی در آمد و مخارج مصرفی و مطلوبیت کاهش دادن ریسک را برای نگهدارنده آن به ارمغان می آورد. این نوع تحلیل فريد من را به تابعی از تقاضای پول رسانید که سایر تئوریها نیز به آن رسیده بودند.

بحث ما پیرامون تقاضای پول ابتدا روی تصمیم فرد در مورد ترکیب داراییهای نقدينه وی متمرکز می شود. فرض می کنیم که فرد مقدار معینی از ثروت نقدینه (۹) در اختیار دارد که مقدار آن در طول دوره مورد بحث تغییر نمی کند. او باید تصمیم بگیرد چه میزان از این ثروت نقدینه خود را به هر یک از دو شکل دارایی اختصاص دهد: یکی پول (M) که به عنوان مع اسکناسها و مسکوکات موجود در دست مردم و سپرده های دیداری که هر دو بدون ریسک بوده و بهره ای به آنها تعلق نمی گیرد تعریف تقاضای پول می شود و دیگری اوراق قرضه (B)، که عایدی کسب کرده و در مقابل، ریسک نقد شدن هم در بر دارد.

ریسک نقد شدن یعنی اینکه ممکن است در طول مدت نگهداری این اوراق، صاحب آن نیاز ضروری به پول نقد پیدا کند و مجبور به فروش آنها در زمانی شود، که قیمت اوراق مذکور از قیمت خرید آن پایین تر باشد و موجب ضرر سرمایه ای برای فروشنده آن شود. در ادامه تحلیل خواهیم دید که چگونه می توان ترجیحات افراد را تعمیم داده و به رجحان نقدینگی جامعه رسید. در ابتدا تحلیل مدل انتظارات برگشت کننده تقاضای پول را مورد بررسی قرار می دهیم.

مدل انتظارات بازگشت کننده

بحث ما درباره مدل انتظارات بازگشت کننده از تحلیل توبین در مورد مسئله رجحان نقدینگی تبعیت می کند. فردی که اقدام به نگهداری اوراق قرضه می کند از دو منبع انتظار عایدی دارد. یکی از بابت بهره ای که به او پرداخت می شود (در آمد بهره ای اوراق قرضه) و دیگری عایدی بالقوه سرمایه ای افزایش در قیمت اوراق قرضه در طول زمان خرید تا زمان فروش آن).

در آمد بهر های اوراق قرضه ، معمولا به صورت درصدی از ارزش اسمی آن أوراق تعیین می شود. نرخ بازاری بهره اوراق قرضه عبارت است از نسبت در آمد بهره ای ، به قیمت اوراق قرضه Pb، به عنوان مثال اگر یک ورق قرضه ۱۰۰ دلاری معادل ۵ دلار درآمد بهر دای داشته باشد نرخ بهره آن ۵ درصد است. اگر قیمت این ورق قرضه به ۱۲۵ دلار افزایش یابد، ۵ دلار در آمد بهر ه ای فوق، نرخ بهره ۴ درصدی را بدست می دهد بود. 5/125بنابراین نرخ بازاری بهره اوراق قرضه از رابطه زیر به دست می آید.

و از آنجا که در آمد بهر های y مقدار ثابتی است که به عنوان درصدی از ارزش اسمی اوراق قرضه تعیین شده است لذا قیمت بازار اوراق قرضه از رابطه زیر به دست می آید

P_b “=r/”y

عایدی در صدی انتظاری سرمایه ی همان افزایش درصدی در قیمت اوراق قرضه از قیمت خرید P_b تا قیمت انتظاری فروش ۴ آن P_b می باشد. این تعریف عبارت مربوط به عایدی در صدی سرمایه را به دست می دهد، g=(ρ_b ⅇ-p_b)/P_b به کمک معادلات (۲) و (۳) و با ثابت بودن در آمد بهر های اوراق قرضه لا، قیمت انتظاری اوراق قرضه أP به نرخ بهره انتظاری آن مرتبط می شود: r_c=y∕P_b^e

٢. در اینجا ما bonds yield را به معنای بهره و یا در آمد بهردای اوراق قرضه ترجمه کرده ایم. باید دقت شود که با نرخ بهره اوراق قرضه اشتباه نشود درآمد بهر دای بر جب مقادیر مطلق بیان می شود ولی نرخ بهره اوراق مذکور به صورت نسبت و درصد، بیان می شود.